海通证券:拉长时间来看A股被动资金定价权望持续提升

A股大涨沪指重回3400点,AI概念股掀涨停潮,这几只票有望连板!微信搜索关注【研讯小组】公众号(可长按复制),回复666,领取代码!

海通证券研报指出,A股投资被动化趋势往往源于ETF“越跌越买”逻辑,近期A500 ETF逆势扩张支撑被动投资进一步发展。中央汇金、险资等机构是推动今年ETF扩张主力,2025年机构化或仍是ETF主要增量来源。拉长时间来看A股被动资金定价权望持续提升,主动基金获取超额难度加大,但部分风格投资仍有可为。

研报全文【海通策略】被动化趋势如何影响A股?——25年策略展望系列2(吴信坤、余培仪、陆嘉瑞)

核心结论:①A股投资被动化趋势往往源于ETF“越跌越买”逻辑,近期A500 ETF逆势扩张支撑被动投资进一步发展。②中央汇金、险资等机构是推动今年ETF扩张主力,2025年机构化或仍是ETF主要增量来源。③拉长时间来看A股被动资金定价权望持续提升,主动基金获取超额难度加大,但部分风格投资仍有可为。

被动化趋势如何影响A股?

——25年策略展望系列2

今年以来A股ETF在偏弱的市场环境下逆势扩张,吸引了众多投资者的目光,同时自9月23日中证指数公司正式发布中证A500指数以来,挂钩该指数的被动指数基金规模已超2000亿元,可见我国被动投资的发展的趋势愈发明显。往后看,权益基金被动化的大趋势能否得以延续?本文将以几个市场关注的点为切入点,结合历史来分析本轮ETF扩张的特点,并由此展望2025年的发展方向。

1. 本轮ETF扩张节奏更快

A股权益基金被动化的趋势并非一蹴而就,回顾A股被动投资发展历程,在何种条件下ETF规模会迅速扩张?对于本轮ETF的扩张期是否有借鉴意义?下面我们从ETF的扩张节奏角度来对比历史ETF扩张和本轮ETF扩张的异同点。

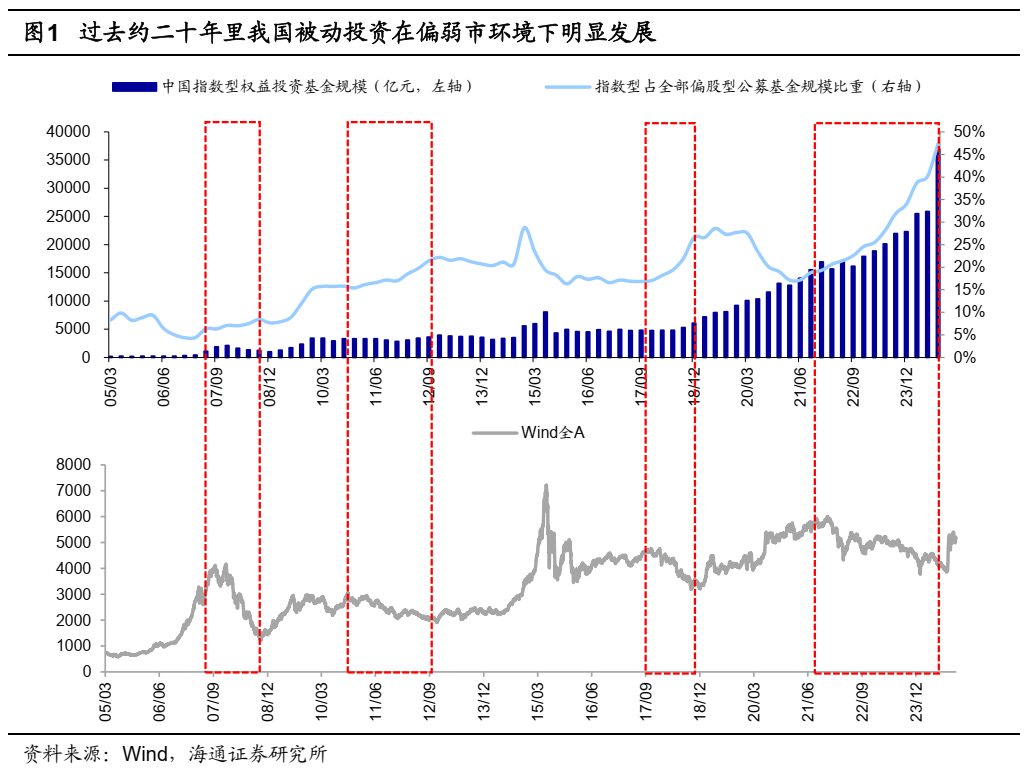

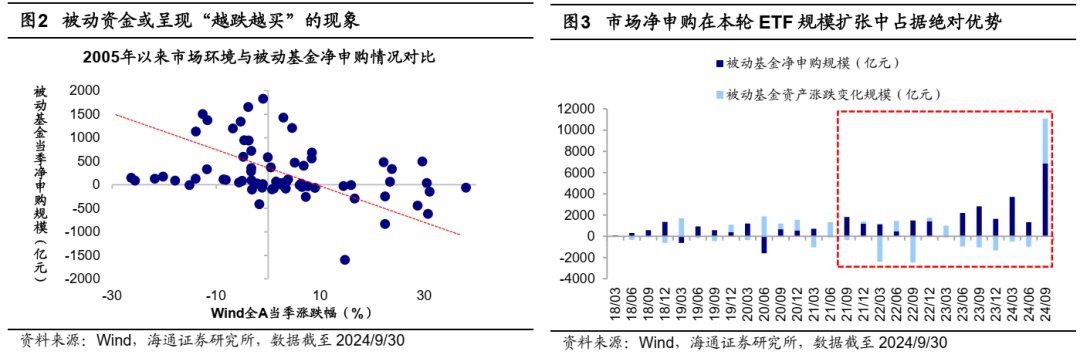

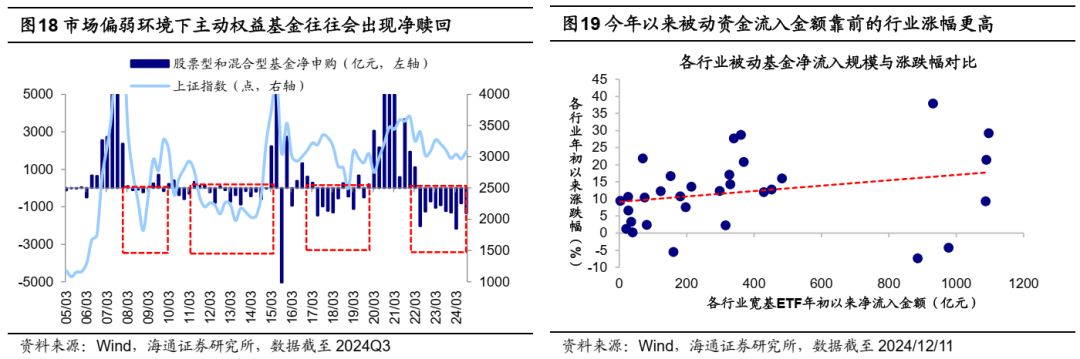

历史上A股ETF往往在弱市中快速扩张,背后或源于“越跌越买”的交易逻辑。我们曾在《对比海外,如何看A股被动投资崛起?-20240318》中提到,与美股类似,A股同样存在市场偏弱环境下被动投资反而逆势发展的情况。具体来看,除了2014年年末A股宽基指数大幅拉升造成基金资产规模被动扩张的时间段以外,历史上 A股公募被动投资占比快速提升的时期均对应了A股的回调期,例如2007-2008年(指数型ETF占偏股型公募比重上升4个百分点,期间Wind全A最大跌幅71%,下同)、2011-2012Q4(5个百分点,最大跌幅36%)、2017-2018年(10个百分点,最大跌幅34%)等。究其原因,ETF逆势扩张现象的背后或主要源于投资者“越跌越买”的交易逻辑,05年以来Wind全A当季涨跌幅与当季被动基金净申购规模呈现显著的负相关关系,可见投资者在市场偏弱的环境中,或会持续净申购ETF以拉低持仓成本,从而推动ETF规模逆势扩张。

本轮ETF扩张速度更快,净申购同样在规模扩张中起到关键作用。2021年Q2以来,疫情扰动下经济运行出现波动,市场风险偏好有所下降,Wind全A最大下跌39%,而在此期间A股ETF规模同样在弱市中迅速扩张,指数型基金占偏股型公募比重自21Q2的17%提升至24Q3的47%,指数型基金规模则自1.4万亿元增加至3.7万亿元,扩张速度较以往扩张期更快。此外,从净申购情况来看,21Q3-24Q3被动基金累计净申购规模达2.6万亿元,相较于期间被动基金资产净值变化规模的2.3万亿元来看,可见较为可观的净申购规模或同样在本轮ETF规模扩张期内占据主要优势。

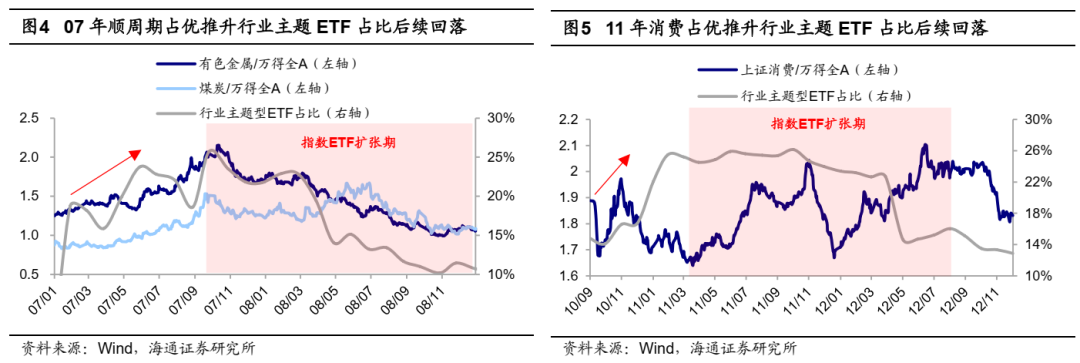

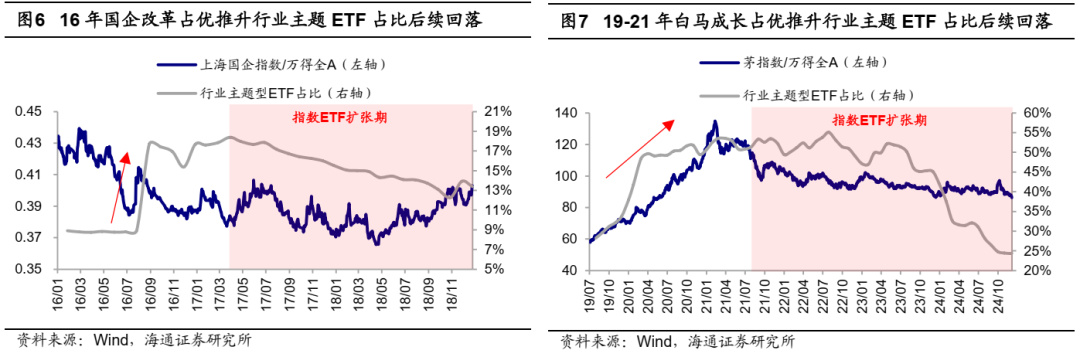

历史上被动基金占比提升或主要由宽基ETF推动。进一步从结构上看,回顾历史上被动基金扩张的各个时期,行业主题型ETF的规模扩张主要由活跃的赛道投资推动,但对于被动基金占公募基金比重的提升影响则相对有限,而随着市场行情走弱,宽基ETF对于被动基金整体的扩张推动作用则更为显著。具体而言,①2007年:在国内经济过热、通胀上行的背景下,大宗商品价格快速上扬,A股上演“煤飞色舞”的赛道投资行情,在此期间行业主题型ETF占比自07年初19%最高提升至07年中下旬的26%,随后伴随市场走弱,行业主题ETF占比下降至10%。②2011年:伴随人均收入提升、白酒政商消费需求回暖,叠加家电下乡等利好政策影响,消费赛道投资较为活跃。在此期间行业主题型ETF占比自10年的14%最高提升至26%,随后占比回落至12年低位13%。③2016年:2016年国家发改委召开国有企业混合所有制改革试点专题会,首批试点的混改项目方案出台,国企改革赛道投资较为活跃,行业主题型ETF占比自16年9%快速提升至17年18%,随后伴随市场走弱,行业主题ETF占比下降至13%。

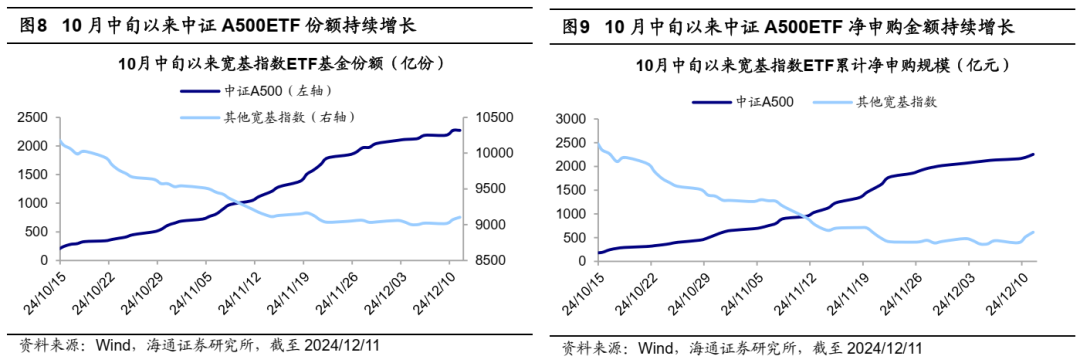

从近期来看中证A500指数ETF或成推动扩张的主力军。从本轮ETF扩张情况来看,19-21年高新技术产业发展迅速,电子、电力设备、医药等板块业绩明显回暖,白马成长板块演绎赛道投资行情,在此期间行业主题型ETF占比一度超过50%,随后伴随市场行情走弱,赛道投资情绪趋于消退,进入本轮ETF扩张期后行业主题型ETF占比逐步回落至24年12月的24%。此外,进一步来观察近期宽基ETF扩张的节奏,10月中旬以来宽基ETF规模的扩张速度明显有所放缓,甚至出现一定净赎回的情况,而近期相继推出的中证A500指数ETF产品则逆势增长,截至12/11,10/15以来中证A500ETF累计净申购超2000亿元,对应的指数基金份额也持续增长,反观其他宽基ETF则累计净赎回约1700亿元,基金份额也有所缩水,可见中证A500ETF产品或成为近期推动ETF扩张的主力军。

2. 本轮ETF扩张机构化程度更深

前文我们对A股被动投资整体,以及细分ETF类别的扩张节奏进行了梳理,并与本轮ETF的扩张情况进行了对比。进一步来看,历史上ETF扩张的背后是由谁在推动?本轮ETF的扩张又有何新变化?下面我们从持有人结构的角度对比历史ETF扩张和本轮ETF扩张的异同点。

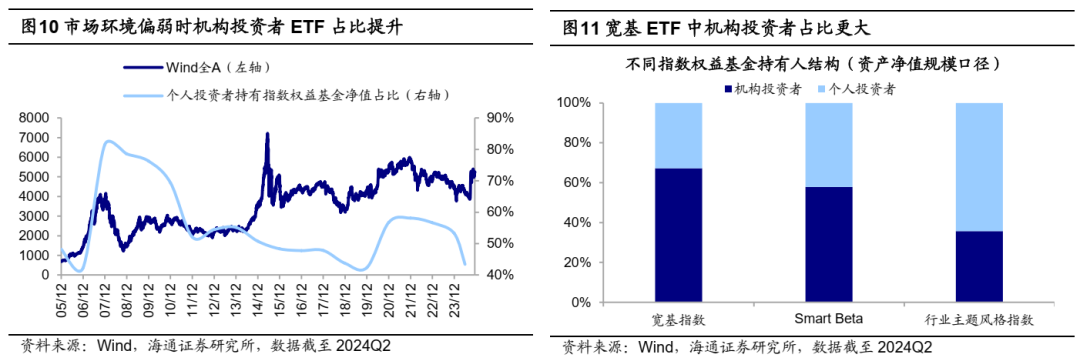

历史上A股ETF于熊市中机构投资者扩张快,牛市中个人投资者扩张快。复盘05年以来A股被动投资发展的情况,市场环境的切换与ETF持有结构的变化具备一定相关性,即市场环境偏弱时,机构投资者在指数权益基金的占比提升,而市场环境偏强时,个人投资者在指数权益基金的占比提升。例如在06-07年A股牛市期间,个人投资者持有指数权益基金占比从42%上升至82%,与之相对的机构投资者占比从58%下降至18%;在10-11年A股整体弱势整理期间,个人投资者占比自69%下降至52%,而机构投资者占比对应从31%提升至48%。

进一步看,行业主题ETF个人投资者占比大,宽基ETF机构投资者占比大。前文我们提到,市场行情走弱,宽基ETF大幅净申购推动被动基金规模逆势扩张,而在此之前或因赛道投资活跃使得行业主题型ETF占比有所提升。结合ETF持有人结构来看,或系市场情绪热潮催化、个性化投资需求等因素,个人投资者倾向于在牛市中通过购买行业主题ETF布局市场主线以获取更高的回报,而机构投资者则更注重稳定性和广泛的市场覆盖,因此机构投资者倾向于在熊市中申购宽基ETF。截至2024Q2,按资产净值规模口径测算,宽基指数ETF机构投资者占比达67%,而行业主题风格型指数机构投资者占比仅为36%。

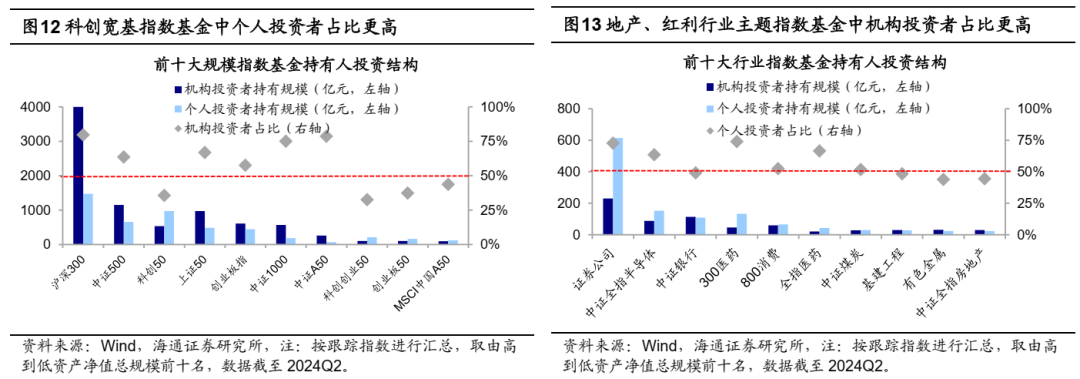

值得注意的是,在宽基/行业主题ETF内部,机构和个人投资者或仍有投资偏好的差异。从宽基ETF来看,尽管宽基ETF整体机构投资者占比更大,但机构投资者或更青睐于风格较为均衡的宽基指数,如沪深300(截至2024Q2,按跟踪指数进行汇总后,机构投资者持有规模占比为80%,下同)、中证500(64%)等,而个人投资者在成长敞口更大的宽基指数中占比更高,如科创50(36%)、科创创业50(33%)等。从行业主题ETF来看,尽管行业主题ETF整体个人投资者占比更大,但个人投资者或更偏好弹性更大、交投活跃的板块,如券商(按跟踪指数进行汇总后,个人投资者持有规模占比为73%,下同)、半导体(64%)、医药(74%)等,而机构投资者在地产、红利等板块持有规模更高,如银行(49%)、有色(44%)、地产(45%)等。

本轮ETF扩张期中机构投资者扩张速度更快,2025年仍有望提速。与历史经验类似,本轮自21Q2以来的ETF扩张期中A股市场环境整体偏弱,被动基金中机构投资者持有规模持续扩张,同时对比历史来看,本轮扩张速度可能更快。一方面,从持有规模占比来看,机构投资者持有指数权益基金净值占比自21年的42%提升15个百分点至24年Q2的57%,已超过08年A股熊市期间的同期占比提升速度。另一方面,从净值变化情况来看,我们测算当年不同投资者持有指数权益基金规模较去年的变化情况,机构与个人的规模变化剪刀差自20年的-3205亿元快速提升至24年Q2的4882亿元,扩张速度同样较历史情况更快,可见本轮ETF扩张期中机构投资者的推动发挥了较为关键的作用。

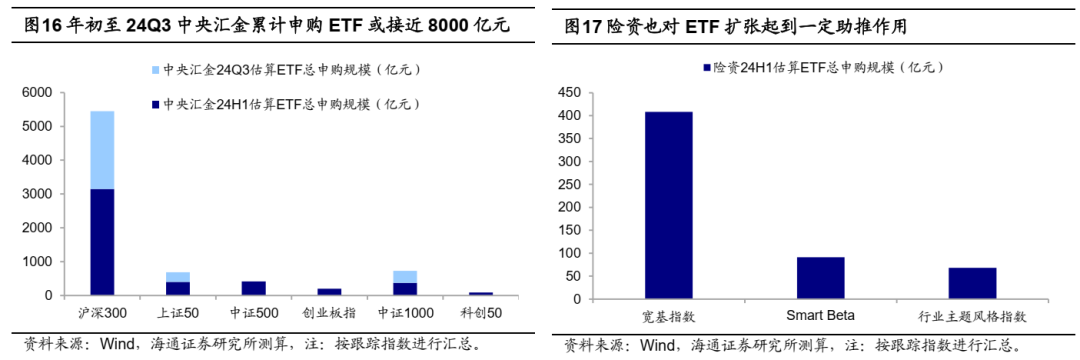

中央汇金或对本轮ETF扩张进程起到加速作用,险资也有一定助推作用,2025年仍有望提速。进一步从细分机构投资者来看,本轮机构投资者扩张中或主要由中央汇金推动。2024年2月中央汇金公司发布公告称“充分认可当前A股市场配置价值,于近日扩大ETF增持范围,并将持续加大增持力度、扩大增持规模”。采用ETF前十大持有人净值规模口径,2024Q2中央汇金持有宽基ETF占宽基ETF整体比重为65%,较2023年的28%提升明显,同时据测算,年初至24Q3中央汇金估算累计净申购A股ETF接近8000亿元。此外,险资等机构投资者也对本轮ETF扩张具备一定推动作用,年初至24Q2险资估算累计净申购A股ETF超550亿元。展望2025年,伴随9/26中央金融办、证监会联合发文引导中长期资金入市,打通社保、保险、理财等资金入市堵点,进一步提振资本市场,未来中长线资金仍有望借道ETF加速流入A股市场。

3. 本轮ETF扩张被动基金定价权更高

前文我们分析了在中央汇金等机构投资者的推动下,本轮ETF扩张明显提速,并且未来仍有一定增长空间。在被动化投资趋势不断深化的背景下,A股市场投资生态是否有变化?下面我们来分析指数权益基金相较于主动权益基金是否对股价展示出更为显著的边际定价能力。

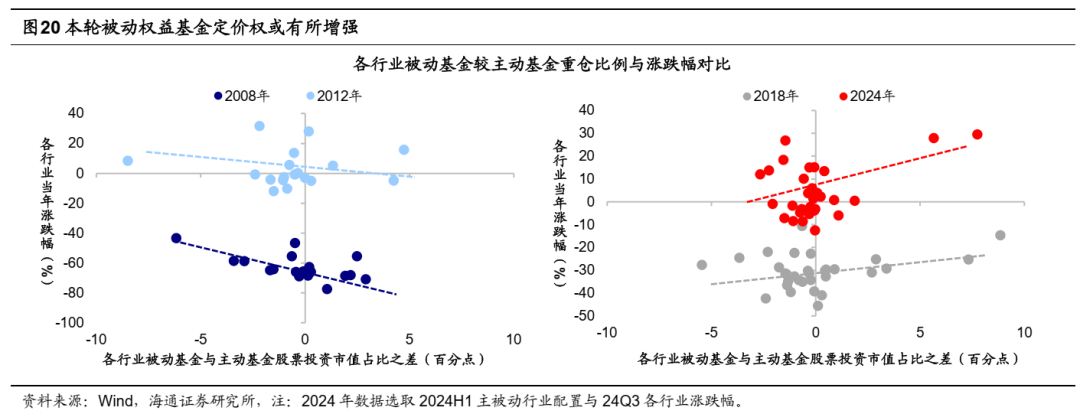

相较主动权益基金,历史上A股被动权益基金定价权或整体偏弱。我们在前文的分析中提到历史上A股ETF扩张往往出现在弱市环境下,在此期间被动权益基金通过净申购来扩大规模。但是从主动权益基金的角度看,主动基金往往会遭遇净赎回的现象,例如08年、11-12年、17-18年主动权益基金分别净赎回约320亿元、724亿元、5415亿元,而21年Q2以来的本轮ETF扩张期内,主动权益基金同样净赎回5487亿元。在主动基金缩量和被动基金扩量的背景下,我们测算历史上ETF扩张期内各行业被动权益基金与主动权益基金股票投资市值占比之差,和各行业年度涨跌幅的相关性情况,08年为-0.60,12年为-0.02,18年为0.28,可见过去A股历史ETF扩张期中,被动权益基金定价权或弱于主动权益基金。

本轮ETF扩张后被动基金定价权或明显增强。我们曾在《924以来哪些资金在主导风格切换?-20241007》中对宽基ETF的结构性净流入规模进行了测算,截至24/12/11,宽基ETF年初以来净流入银行(1096亿元)、电子(1089亿元)、电力设备(1087亿元)等靠前,行业涨幅整体来看较高。此外,我们采用24H1全口径测算被动基金相较主动基金的行业配置差异情况,其中被动相较主动重仓的非银(24H1被动-主动市值占比之差为8个百分点,年初至24Q3上涨30%,下同)、银行(6个百分点、28%)等板块涨幅也较为可观,同时24中报披露的被、主动行业投资市值占比之差与年初至Q3的涨跌幅相关系数上升至0.41,可见本轮ETF扩张期或使得被动基金相较主动基金的定价权明显增强。

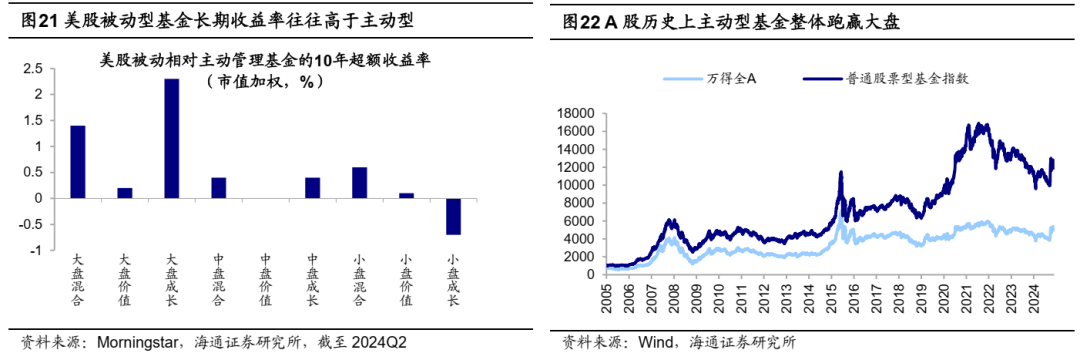

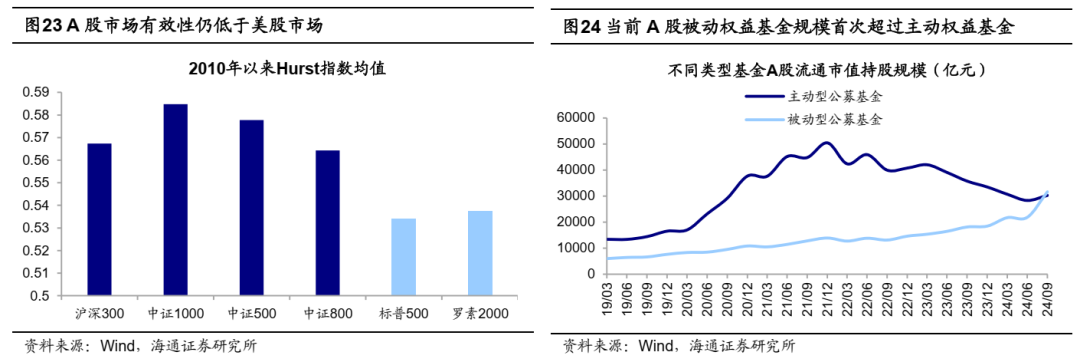

历史上A股主动权益基金长期跑赢指数,未来在部分风格上或仍有优势。前文我们分析了A 股历史上被动权益基金定价权或弱于主动权益基金,落实到交易层面05年以来A股主动权益基金长期跑赢指数,截至24/12/11,普通股票型基金指数05年以来年化收益率为13.7%,跑赢全A指数约3个百分点。而借鉴美国市场经验,参考晨星Morningstar的统计数据,截至2024Q2,美股各风格类型的权益基金产品中,大部分被动型产品在过去十年均能战胜主动型产品,即美股主动管理在创造超额收益方面没有明显优势,背后或源于中美两地市场有效性存在一定差距。我们测算A股和美股的Hurst指数指标(测算近250个交易日重标极差并进行线性回归得到,指标值越接近0.5,表明长期收益率越贴近正态分布的随机游走,市场有效性越强),2010年以来A股各指数的Hurst均值相较美股而言均更偏离0.5的有效指标线,可见A股市场整体有效性仍不高。

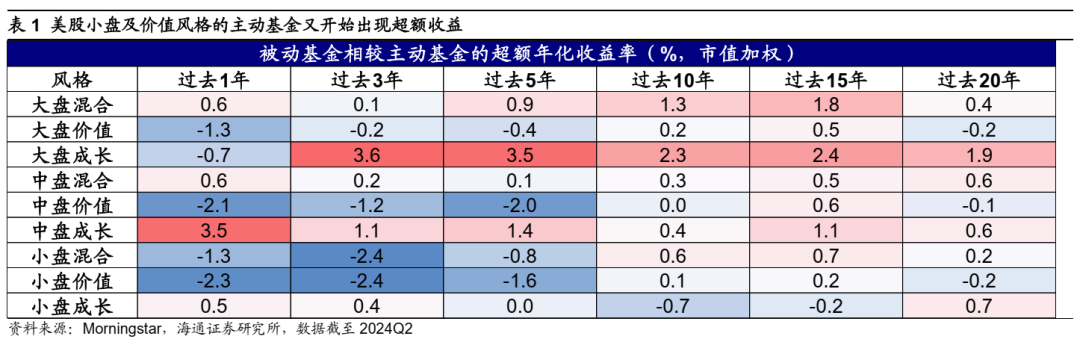

本轮ETF扩张后A股主动权益基金获取超额收益的难度或变大,但结构上或仍有优势。当前被动权益基金的A股市值已达3.2万亿元,首次超过主动权益基金在A股的市值。前文分析指出,历史上中国市场有效性相较于美股等成熟市场仍偏低,一定程度上或致使A股主动权益基金跑赢指数。伴随机构推动ETF不断扩张,未来A股被动化投资趋势有望进一步深化,推升A股市场有效性程度不断提高,与美国市场类似,A股主动权益基金未来获取超额收益的难度或会变大。此外,同样再借鉴美国市场经验,伴随美国被动基金占比不断提高,指数的超额收益或有所削弱,与之相对的主动权益基金或存在获取超额收益的机会。根据晨星报告测算,美国小盘以及价值风格的主动基金在过去10年以上的时间区间整体或跑输被动基金,但在近5年以来已出现跑赢被动基金的迹象,因此未来A股主动权益基金同样有望凭借专业优势挖掘未被定价充分的优质标的,进而在指数回报基础上进一步实现超额收益。

风险提示:部分资金数据为估算值,与真实情况或有出入。

(文章来源:证券时报·e公司)

A股大涨沪指重回3400点,AI概念股掀涨停潮,这几只票有望连板!微信搜索关注【研讯小组】公众号(可长按复制),回复666,领取代码!

董明珠再提10亿赌约,炮轰雷军股民回报少

近日,格力电器董事长董明珠在一档访谈节目中再次提及与雷军的10亿赌约,并公开质疑雷军对股民的回报。此外,她还透露小米因专利侵权向格力支付了50万元赔偿金。这一连串的消息再次引发了广泛关注。

财经快讯

· 2024-12-16

财经快讯

· 2024-12-16

阿里进军日本市场,打造日版TAO,能否再造一个淘宝?

阿里在国际市场上的步伐从未停歇,而这次,他们把目光聚焦在了日本。近日,一款名为TAO的全新电商APP在日本悄然上线,这是淘宝在海外推出的第一个本土化平台。与以往不同的是,TA

财经快讯

· 2024-12-12

财经快讯

· 2024-12-12

谷歌发布Willow芯片:量子计算新突破

科技领域重磅消息不断,谷歌发布量子计算芯片Willow,引发广泛关注。这一成果绝非偶然,代表着量子计算技术迈向新台阶,势必对全球科技发展的走向、行业的变革以及科研的深度探索产生深远影响。

财经快讯

· 2024-12-11

财经快讯

· 2024-12-11

A股成交额破万亿大关,连续50日热度不减!跨年行情可期?

A股市场在近期持续火爆,自9月25日以来,已连续50个交易日成交额超过万亿元,刷新市场纪录。12月10日,A股市场更是放量上涨,成交额突破2万亿元。分析人士指出,宽裕的流动性和乐观的政策预期有望支撑股市跨年行情,A股市场仍有上行空间。

财经快讯

· 2024-12-11

财经快讯

· 2024-12-11

大力提振消费,消费板块是否有望迎来复苏

近期消息显示促消费政策明年有望持续加力,这无疑给市场打了一针强心剂。食品饮料行业与百姓生活息息相关,紧密贴合消费主线,在政策助力的预期下,其能否借机复苏、重回增长快车道,引发广泛关注。

财经快讯

· 2024-12-10

财经快讯

· 2024-12-10

2024年中国股市十大巨头,谁最具竞争力?

随着中国经济的蓬勃发展和资本市场的日益成熟,中国股市涌现了一批极具竞争力的行业巨头。本文详细分析了2024年11月中国股票排行榜前十名的企业,并深入探讨了其中最具竞争力的贵州茅台、中国移动和宁德时代。这些企业在各自领域中展现了强大的市场影响力和创新能力,为投资者提供了丰富的投资机会。

财经快讯

· 2024-12-10

财经快讯

· 2024-12-10

岁末红利资产“吸金潮”:机构资金跑步入场

岁末之际,A股市场出现了机构大资金涌入,红利资产配置需求显著提升的现象。据证券时报等媒体报道,近期债券市场表现强劲,10年期国债收益率跌破2%,在随后的几个交易日,A股红利资产乘风而上,红利低波指数连续6个交易日上涨。

财经快讯

· 2024-12-09

财经快讯

· 2024-12-09

小米股价飙升,创下近四年新高!市值突破7500亿港元

小米公司股价近日大涨,成功突破30港元/股,创下近四年新高,市值也随之攀升至7500亿港元。这一亮眼表现背后,是小米品牌认可度提升、产品线丰富、国际市场扩张以及手机、汽车等业务的显著成果。

财经快讯

· 2024-12-09

财经快讯

· 2024-12-09

2024年最具潜力的八大低价股,你中了几个?

本文将为读者揭示2024年中国股市中八大低价潜力股,这些股票不仅价格亲民,而且背后蕴含着巨大的增长潜力。通过深入剖析每家公司的业务模式、市场地位和未来发展方向,我们将帮助投资者找到值得关注的投资机会。

财经快讯

· 2024-12-09

财经快讯

· 2024-12-09

揭秘股市四大欺诈手法,别再被割韭菜!

股票市场,这个看似光鲜亮丽的财富舞台,实则暗流涌动,欺诈与诡计层出不穷。从财务造假到操纵股价,从内幕交易到利益输送,种种不法行为让投资者防不胜防。本文深入剖析股市中常见的欺诈手法,并结合最新案例,提醒广大投资者保持警惕。

财经快讯

· 2024-12-06

财经快讯

· 2024-12-06